北京互融时代软件有限公司

北京软件行业协会理事会副会长单位北京软协金融科技专业委员会副会长单位

十六年砥砺前行,持之以恒,做您可托付的信息化合作伙伴。

系统试用-

北京总部(全国通用)

400-090-3910

-

上海分部

13911340419

-

广州分部

13161766437

北京总部(全国通用)

400-090-3910

上海分部

13911340419

广州分部

13161766437

应用设备、运输载具的融资租赁模式正逐渐成为众企业机构转型和发力的重点目标,同时也受到了资本市场的青睐。我国的设备流通领域和消费领域需要更多金融科技来支撑,金融科技的应用可以助推所属行业的发展高度,为企业、用户及所有业务参与者提供灵活、多样更具价值的生态化解决方案。互融云倾力打造的融资租赁系统将为行业打造完备的信息化链条,拥有智能的大数据风控体系,让融资租赁行业融入强大的科技力量。

互融云融资租赁系统从承租人、供应商、政府机构、融资机构、保险公司主体出发,整合整个融资租赁生态价值链。基于互融云业务平台研发,和互融云网贷系统可做到无缝对接,并提供大量的分析和管理功能。软件功能界面操作简单,并提供大量的分析管理报表,真正实现了资金流、业务流、信息流的统一,能够消除企业的信息孤岛,全面提升业务管理质量。

一、适用行业

互融云融资租赁系统不仅仅只局限于设备,同时也适用于商用车、船舶、航空、卡车等其他行业。

二、解决客户痛点

1、业务信息量大,业务过程管理失控

系统实现全流程管理,全协同办公,支持领导决策,实时控制流程节点,提高工作效率,降低工作成本

2、承租人信用问题,业务风险高

租赁公司在平台开展业务前,租赁公司可以进行租前调查,通过资信评估,三方查询征信等一系列风控制度,降低业务风险。

3、信息资源浪费,无法实现信息共享

为保证工作的效益,我们可以实时共享信息,在建立客户信息之后,我们可以选择进行信息共享。

4、租后业务管理滞后,无法及时处理

系统中设有完善的租后业务监控管理模块,可以通过租后的及时监控,保证租后业务的及时把控。

5、统计工作量大,人工消耗成本高

系统建立有强大的财务统计功能,支持多种形式展示图表,报表,直观清晰,降低消耗成本,提高工作质量。

6、租赁标的物无法实时跟踪

业务系统中增加对租赁标的物的管理以及抵质押物的管理模块,进行高效的监控管理,随时进行记录,降低业务的风险。

7、还款方式单一,对接三方支付太复杂

互融云融资租赁系统可对接三方支付,代收代扣自动对账,减少线下工作量,提升工作效率

8、业务中涉及多种合同,签署合同耗时太长

系统中可进行合同模板制作,在业务中可在线制作合同,也可上传附件,在线签字盖章,降低时间成本。

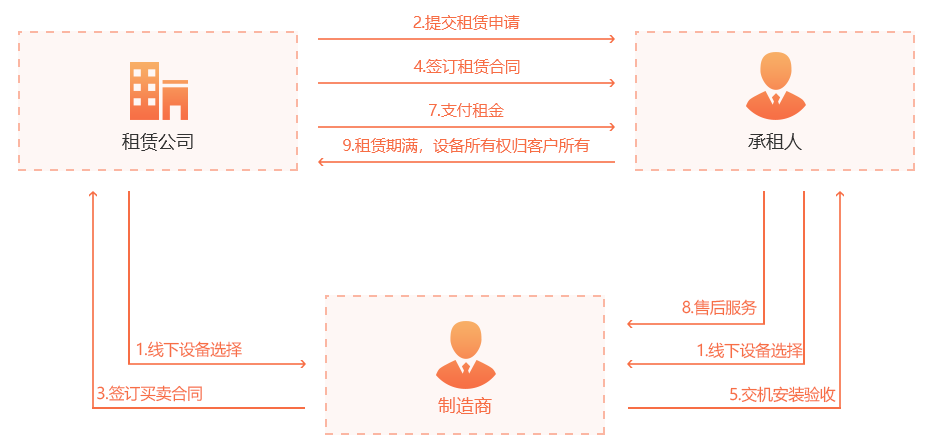

三、业务模式

承租人选择需要使用的租赁物,租赁公司对租赁业务进行一系列的风险评估后与承租人签订租赁合同,与供应商签订买卖合同,获得租赁物所有权,将租赁物购买之后交于承租人使用,承租人按期支付租金,待承租人支付完所有租金后,租赁物所有权归承租人所有。

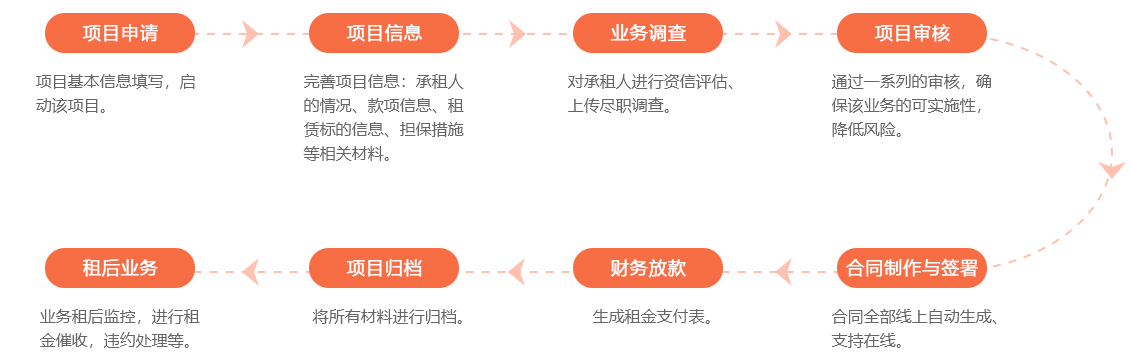

四、业务流程

五、产品特色

1、健全的信用评估与风控体系

全程风控:工作流程环节层层把控,通过短信或者邮箱及时提醒处理人

全面风控:为确保项目收益,项目立项后,进行风险分析、资信评估、三方查询,环环相扣,多视角牢牢控制风险

2、可视化数据分析

业务案例分析

全面的客户信息明细

结合数据+图形从用户维度的数据统计分析,为运营方提供更好的辅助决策服务

3、租赁业务场景齐全

全面支持多种租赁方式,完美配合不同的租赁产品

系统产品灵活配置,快速适应不同业务的发展需求

实现不同租赁模式下的产品配置

4、完善的租赁模型管理

租前产品灵活配置,资产合理分类

租中客户层级化管理,健全监控体系,降低业务风险

租后完善的监管系统,租金催收,保证项目收益

5、系统灵活配置,付款方式量身定做

(1)配置灵活

· 角色灵活配置,能够适应企业岗位变动

· 产品灵活配置,能随企业业务调整

· 流程灵活变动,能够适应企业不同阶段的需求

· 参数灵活调整,适应企业的变动

(2)全面的客户信息明细

· 付款方式量身定做,配合客户现金流量规划

· 采用租金固定还款式,不受通货膨胀影响

互融云融资租赁系统可帮助融资租赁公司从最初的客户信息管理出发,涵盖融资租赁业务的整个流程,通过租前、租期、租后的风险控制,使项目的运作全程都处在严密的系统监控和严格的风险控制之下,并可根据项目的实际情况做出变更,灵活应对。对于融资租赁企业来说,把握风控,增加服务意识,提高竞争力,是当下脱颖而出的制胜之道。

本文标题 【互融云 融资租赁系统: 融租行业全流程一体化解决方案!】

链接地址:www.hurongsoft.com/article/detail/11880.html 转载请带上链接

了解更多产品信息,详见 融资租赁系统 专题页